Venir financier global de fusion ? Signes clairs que la grande crise de dérivés a maintenant commencé

|

Beaucoup y arrivent le renversement quand je compare des dérivés commerçant au jeu, et peut-être il serait plus précis pour décrire la plupart des dérivés comme forme d'assurance. Les grandes institutions financières nous assurent qu'elles ont passé outre de la majeure partie du risque sur ces contrats à d'autres et tellement il n'y a aucune raison de s'inquiéter selon elles. Bien, personnellement je n'achète pas leurs explications, et beaucoup d'autres ne font pas non plus. À un niveau très de base et primitif, le commerce de dérivés est jeu. C'est une remarque que Jeff Nielson a faite très par éloquence dans un morceau qu'il a récemment édité…

Une institution financière très grande qui semble avoir des ennuis sérieux avec ces armes financières de destruction massive est Glencore. En même temps Glencore a été considéré la 10ème plus grande société sur la planète entière, mais maintenant il semble se séparer aux coutures, et beaucoup de leur problème semble être attaché aux dérivés. Ce qui suit vient de la haie zéro… De l'intérêt particulier, ils ont dit, étaient l'utilisation de Glencore des instruments financiers tels que des dérivés de protéger son commerce des marchandises physiques contre des oscillations des prix. La société a eu $9,8 milliards dans les dérivés bruts en juin 2015, vers le bas de $19 milliards en de telles positions fin 2014, entraînant des investisseurs s'enquérir la société de l'oscillation. Glencore a dit des investisseurs que le nombre est descendu tellement rigoureusement en raison des changements de volatilité du marché cette année, selon des personnes données des instructions par Glencore. Quand les prix varient de manière significative, il peut augmenter la valeur des positions de haies. L'année dernière, il y avait des mouvements extrêmes des prix, en particulier sur le marché de brut-huile, au lequel a glissé environ de $114 par baril en juin moins de $60 un baril avant fin décembre. Que la réponse n'était pas satisfaisante, a dit Michael Leithead, un gestionnaire de portefeuille de fonds d'obligations à la gestion de patrimoine d'EFG, qui a contrôlé $12 milliards à partir de fin mars et les a investi dans la dette de Glencore. Selon la Banque d'Amérique, le système financier global a environ 100 milliards de dollars d'exposition d'en général à Glencore. Ainsi si Glencore fait faillite que va être un grand événement. En ce moment, Glencore est probablement le candidat le plus susceptible à être « prochain Lehman Brothers ». Et ce n'est pas simplement Glencore qui est dans le problème. D'autres géants financiers tels que Trafigura sont dans la détresse profonde aussi bien. Collectivement, le système financier global a approximativement la moitié par trillion de dollars d'exposition à ces entreprises… Plus mauvais, puisqu'il n'est pas simplement Glencore que les banques sont exposées mais très à vraisemblablement le reste de l'espace de négoce des produits de base, leur exposition brute explose à un nombre simplement renversant :

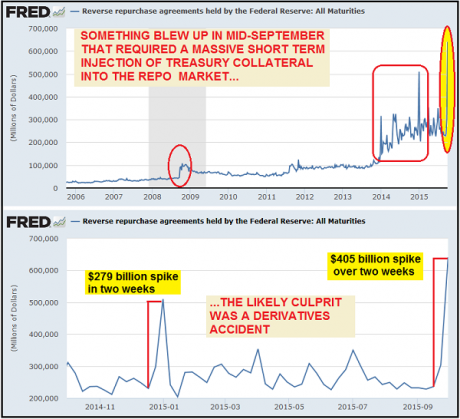

Appelez-la moitié par trillion de dollars dans l'exposition très fortement levée à l'aide d'un levier aux marchandises : une classe de capitaux qui a été écrasée au cours de l'année. Les médias de courant principal ne parle beaucoup au sujet d'aucune de ceci encore, et c'est probablement une bonne chose. Mais dans les coulisses, les mouvements sans précédent ont lieu déjà. Quand j'ai trouvé l'information que je suis sur le point de partager avec vous, j'étais absolument stunned. Elle vient de la dynamique de recherches d'investissement, et elle prouve très clair que tout n'est pas « correcte » dans le monde financier… Quelque chose s'est produite dans le système bancaire en septembre qui a exigé d'une opération inverse massive de repo afin de forcer l'injection collatérale du plus grand jamais trésor dans le marché de repo. D'habitude le Fed pourrait s'engager dans le repos inverse courant afin de gérer le taux de rémunération des fonds de Fed. Cependant, comme vous pouvez voir du graphique ci-dessous, il y a eu des transitoires soudaines dans la quantité de repos inverse qui tendent à correspondre un certain genre de crise - l'évident étant l'effondrement de facto du système financier en 2008 : Qu'a pu probablement causer une transitoire de cette grandeur ? Bien, cet même article que j'ai juste cité des liens les problèmes chez Glencore avec cette intervention sans précédent… Ce qui est bien plus intéressant est que la transitoire- dans le repos inverse s'est produite en même temps - 16 septembre - que le marché boursier s'est embarqué sur un piqué de huit jours de falaise, avec le S&P 500 6% en baisse de cette période de temps. Vous noterez que c'est vers la même époque qu'un accident dans courant et des liens de Glencore a commencé. Des analystes a proposé lui qu'un défaut sur des dérivés de crédit de Glencore par Glencore ou par les entités financières utilisant des dérivés à parier contre cet événement soit analogue au « moment de Lehman » qui a déclenché l'effondrement 2008. Le blâme sur le plongeon de marché boursier général a été moulé sur l'incapacité du Fed de soulever des taux d'intérêt. Cependant qui semble n'être rien davantage qu'un article-couverture intelligent pour quelque chose beaucoup plus catastrophique qui a commencé à développer apercevez dans les fonctions générales de liquidité du système bancaire global. En 2008, Lehman Brothers n'était pas une journée « parfaitement agréable » et soudainement puis ne s'est pas effondré le prochain. Il y avait des problèmes brassant sous le puits de surface à l'avance. Bien, la même chose se produit maintenant aux géants d'opérations bancaires tels que Deutsche Bank, et aux entreprises de négoce des produits de base telles que Glencore, Trafigura et le groupe noble. Et naturellement beaucoup de plus petits poissons commencent à imploser aussi bien. J'ai trouvé cet exemple signalé sur l'initié d'affaires plus tôt aujourd'hui…

Wow - comment perdez-vous probablement 48 pour cent dans un seul mois ? Il serait difficile de faire qui même si vous essayiez réellement de perdre l'argent sur le but. Tristement, ce genre de scénario va être répété à plusieurs reprises pendant que nous devenons encore plus profonds dans cette crise. En attendant, nos « chefs » continuent à nous dire qu'il n'y a rien à s'inquiéter pour. Par exemple, considérez juste quel ancien Président Ben Bernanke de Fed dit…

Je suis d'accord certainement avec cette dernière phrase. Bernanke était celui nous indiquant qu'il n'allait pas y a une récession de retour en 2008 même après qu'on avait déjà commencé. Il était naïf à l'époque et il est naïf aujourd'hui. La plupart de nos « chefs » l'un ou l'autre ne comprennent pas que ce qui se produit ou elles ne sont pas disposées à nous dire. De sorte que signifie que nous devons essayer de figurer des choses pour nous-mêmes le meilleur que nous pouvons. Et en ce moment il y a des signes tout autour de nous qu'encore crise de 2008 styles a commencé. Personnellement, j'espère qu'il y aura beaucoup plus de des jours comme aujourd'hui où les marchés étaient relativement tranquilles et les nouvelles pas beaucoup importantes se sont produites autour du monde. Malheureusement pour nous tous, de nos jours de la paix et de la tranquilité relatives sont environ se terminer très brusque. |

Aucun commentaire:

Enregistrer un commentaire